香港税局公告|提交利得税税表期限,延至9月15日!

香港税务局最新安排:2019/20年度利得税税表提交期限从原来的2020年8月17日延期至9月15日。

(图源:网络)

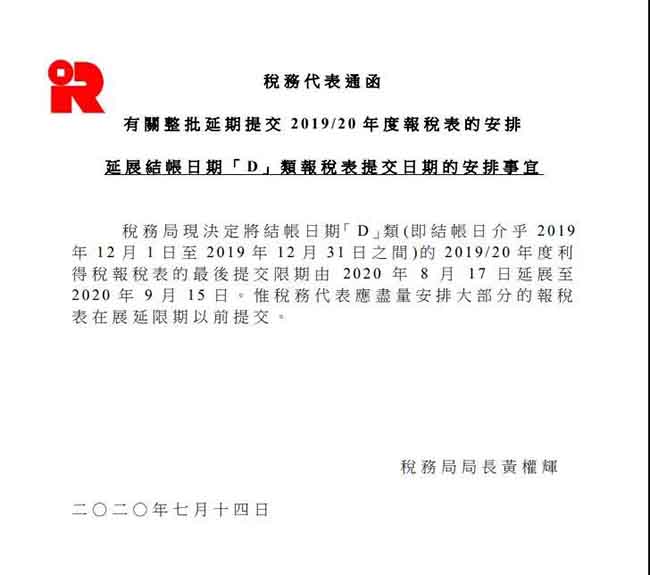

利得税表提交期限延期

香港税务局14日上午发布了一则公告关于2019/20年度报税表的最新安排:

决定2019/20年度利得税税表的最后限期由原来的2020年8月17日延期至9月15日。

(图源:香港税务局)

香港公司收到税表之后,要根据自己公司的经营情况,如实申报,完成审计报税,尽早递交处理,以防过期。

不处理报税表的后果

如果在收到报税表后没有在规定时间内进行税务申报,轻则会收到香港税务局发出罚款通知单。

如罚款未处理,纳税人将会收到法院传票,董事还要到香港法院出庭受审处理。

如果还一直拖着不主动申报,将会被认为故意拖欠税款,不但香港银行账户会面临冻结的风险,很可能会被拉入香港入境黑名单!

瞒税是很严重的违法行为,如经定罪,最高罚款10万港币,或征收税款三倍的罚款,以及监禁3年。

所以,请尽早处理报税表,以便早日审计报税递交,以免触犯税务条例。

香港审计

香港公司应当委托具备专业资质的秘书公司协助处理公司的会计事务,即香港持牌会计师。

持牌会计师出具的审计报告是香港税务局的硬性规定,对于客户而言,有经验的持牌会计师更具专业能力,可以按照公司的账目情况,分析财务问题并予以税务筹划的建议。

其它需要了解的税务知识

一、香港税收简介

1、香港税率低、税种少,只有利得税、薪俸税、物业税、印花税和很少量的关税;

2、香港采用“地域来源”征税原则,即无论是否是香港公司或居民,只对产生于香港的收入征税,对产生于香港以外的收入不征税;

3、香港没有增值税。

二、香港利得税标准税率

对于中国企业家在香港设立的有限公司,主要关注的是利得税,也称为企业所得税,是基于企业利润(不是营业收入),没盈利不用交;

目前税率为企业利润的16.5%;

仅需每年申报和缴纳。

三、利得税优惠两级税率制

香港公司利得税税率低,且每年都有税务减免,2018年开始宣布重磅优惠“利得税两级制”。

两级税制优惠:有限公司200万港币利润,税率仅8.25%,200万港币以上16.5%;

税务减免:2019/20年度减免100%利得税,每家公司以2万港币为上限

香港这项税率以任何国际标准衡量都是偏低的,在国外区国家是非常有优势,所以这么多人选择在香港注册成立公司!

四、具体报税时间的选择

香港公司仅年度报税(不用季度或月度),报税时间灵活,以公司自选的财务年结日和税局发出的税表为基准。

首次报税:发出税表后3个月以内(新注册公司通常在18个月后才会收到);

以后每年:根据公司选择的财务年结日有不同,最长可以申请接近8个月的延期报税时间。

香港政策宽松灵活,给公司负责人处理账务留出了非常充裕的时间。但规定也很严明,逾期报税会面临罚款,逾期过长会被起诉、收到法院传票。

五、亏损抵扣没有期限

中国内企业如发生了亏损,也可以抵扣下一年的利润,减少交税,但有时间限制,最多抵扣5年。

香港公司,对亏损抵扣没有时间限制。

六、预缴税

即暂缴税,香港公司当年有盈利且需要缴纳利得税,税局会同时根据当年的盈利和税率征收下一年的暂缴税;

待下一年评税后,如之前有多交,税局会用现金支票返还公司;

满足一定条件下,香港公司的利得税和暂缴税可申请分期缴纳。

七、海外收入海外利得

也称为“国外豁免”,香港采用“地域来源”征税原则,公司利润活动不在香港,无需纳税,但须向香港税局申请,通过后可。

但需要注意:

公司的一切活动都没有利用任何香港的资源,没有和香港有任何往来,才有可能通过申请;

申请过程中,税务局会向公司提出一系列审查要求。

八、会计审计报税

按条例规定,所有香港公司都应按照要求做账审计,均需要向香港税务局递交税务申报材料。

这是正确报税的基础,节税规划的重点,获得税务优惠的前提;

由香港审计师出具审计报告,百利来可提供此项服务。

通过这个步骤,香港公司的税务状态可以保持良好,避务风险。

百利来,提供专业做账、核数、报税服务,欢迎随时咨询我们。

(图源:网络)

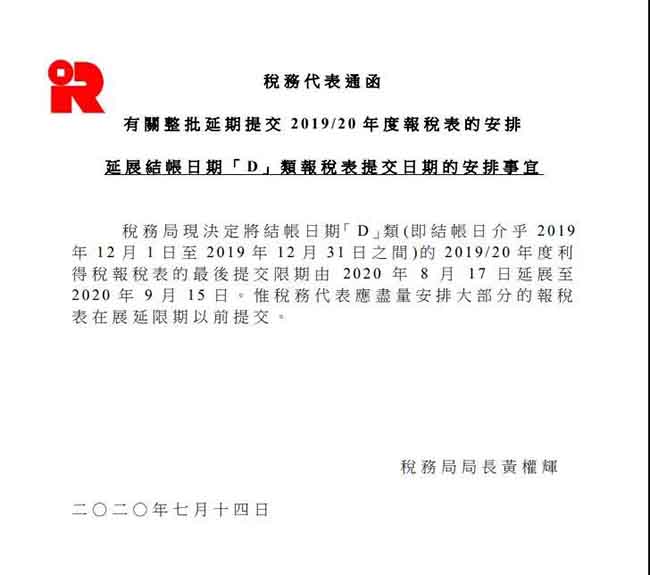

利得税表提交期限延期

香港税务局14日上午发布了一则公告关于2019/20年度报税表的最新安排:

决定2019/20年度利得税税表的最后限期由原来的2020年8月17日延期至9月15日。

(图源:香港税务局)

香港公司收到税表之后,要根据自己公司的经营情况,如实申报,完成审计报税,尽早递交处理,以防过期。

不处理报税表的后果

如果在收到报税表后没有在规定时间内进行税务申报,轻则会收到香港税务局发出罚款通知单。

如罚款未处理,纳税人将会收到法院传票,董事还要到香港法院出庭受审处理。

如果还一直拖着不主动申报,将会被认为故意拖欠税款,不但香港银行账户会面临冻结的风险,很可能会被拉入香港入境黑名单!

瞒税是很严重的违法行为,如经定罪,最高罚款10万港币,或征收税款三倍的罚款,以及监禁3年。

所以,请尽早处理报税表,以便早日审计报税递交,以免触犯税务条例。

香港审计

香港公司应当委托具备专业资质的秘书公司协助处理公司的会计事务,即香港持牌会计师。

持牌会计师出具的审计报告是香港税务局的硬性规定,对于客户而言,有经验的持牌会计师更具专业能力,可以按照公司的账目情况,分析财务问题并予以税务筹划的建议。

其它需要了解的税务知识

一、香港税收简介

1、香港税率低、税种少,只有利得税、薪俸税、物业税、印花税和很少量的关税;

2、香港采用“地域来源”征税原则,即无论是否是香港公司或居民,只对产生于香港的收入征税,对产生于香港以外的收入不征税;

3、香港没有增值税。

二、香港利得税标准税率

对于中国企业家在香港设立的有限公司,主要关注的是利得税,也称为企业所得税,是基于企业利润(不是营业收入),没盈利不用交;

目前税率为企业利润的16.5%;

仅需每年申报和缴纳。

三、利得税优惠两级税率制

香港公司利得税税率低,且每年都有税务减免,2018年开始宣布重磅优惠“利得税两级制”。

两级税制优惠:有限公司200万港币利润,税率仅8.25%,200万港币以上16.5%;

税务减免:2019/20年度减免100%利得税,每家公司以2万港币为上限

香港这项税率以任何国际标准衡量都是偏低的,在国外区国家是非常有优势,所以这么多人选择在香港注册成立公司!

四、具体报税时间的选择

香港公司仅年度报税(不用季度或月度),报税时间灵活,以公司自选的财务年结日和税局发出的税表为基准。

首次报税:发出税表后3个月以内(新注册公司通常在18个月后才会收到);

以后每年:根据公司选择的财务年结日有不同,最长可以申请接近8个月的延期报税时间。

香港政策宽松灵活,给公司负责人处理账务留出了非常充裕的时间。但规定也很严明,逾期报税会面临罚款,逾期过长会被起诉、收到法院传票。

五、亏损抵扣没有期限

中国内企业如发生了亏损,也可以抵扣下一年的利润,减少交税,但有时间限制,最多抵扣5年。

香港公司,对亏损抵扣没有时间限制。

六、预缴税

即暂缴税,香港公司当年有盈利且需要缴纳利得税,税局会同时根据当年的盈利和税率征收下一年的暂缴税;

待下一年评税后,如之前有多交,税局会用现金支票返还公司;

满足一定条件下,香港公司的利得税和暂缴税可申请分期缴纳。

七、海外收入海外利得

也称为“国外豁免”,香港采用“地域来源”征税原则,公司利润活动不在香港,无需纳税,但须向香港税局申请,通过后可。

但需要注意:

公司的一切活动都没有利用任何香港的资源,没有和香港有任何往来,才有可能通过申请;

申请过程中,税务局会向公司提出一系列审查要求。

八、会计审计报税

按条例规定,所有香港公司都应按照要求做账审计,均需要向香港税务局递交税务申报材料。

这是正确报税的基础,节税规划的重点,获得税务优惠的前提;

由香港审计师出具审计报告,百利来可提供此项服务。

通过这个步骤,香港公司的税务状态可以保持良好,避务风险。

百利来,提供专业做账、核数、报税服务,欢迎随时咨询我们。

最后更新时间:2020-07-16 阅读:141次