新规|香港按时报税、备存记录及提交资料等究竟有多重要?

一直以来,对于香港公司而言,进行按时报税、备存重要控制人登记册、提交相关资料等至关重要,逾期或不符合规定将产生罚款,近期税局也就相关罚款事项进行更新!严规之下,罚款怎么判?该如何应对?

逾期报税、备存记录等将产生罚款

根据税局发布的罚款最新规定,百利来分为两大板块为您解析相关内容及重要事项。本篇中,我们主要就《税务条例》第14部的报税表事宜、提交通知及备存记录的责任、提供资料等方面订有罚则进行介绍,其中包括:

(1)作为雇主,在无合理辩解的情况下不遵照相关规定,可被判处罚款10,000元;

(2)任何人无合理辩解而不遵照规定备存业务记录,可被判处罚款100,000元;

(3)任何人无合理辩解而不遵照规定备存租金记录,可被判处罚款10,000元;

注意:对于上述(1)(2)(3)出现的情形,法庭可命令被定罪的人在指明的时间内将未有遵办的事项办妥。

(4)在无合理辩解情况下出现以下行为,可被判处罚款10,000元,并可被加征相等于少征税款3倍的罚款。

填报不正确的报税表;

在申索任何扣除或额方面,作出不正确的陈述;

在影响其本人(或任何其他人)的缴税法律责任的事情或事物方面,提供不正确的资料;

在申索扣除根据自愿医保计划保单或合资格延期年金保单缴付的保费后获退还有关保费,但没有通知本局;

未有按时提交报税表;(注意:法庭可命令被定罪的人在指明的时间内提交报税表。)

没有把应课税事项通知本局。

(5)蓄意意图逃税或协助他人逃税的行为可被判处罚款50,000元,并可被加征相等于少征税款3倍的罚款,以及监禁3年,包括:

在报税表中漏报任何原应申报的款项;

在报税表中作出任何虚假的陈述或记项;

在申索任何扣除或额方面,作出任何虚假的陈述;

在根据《税务条例》提交的任何陈述或报税表上签署,而该陈述或报税表并不属实;

对根据《税务条例》的规定而提出的问题或索取资料的请求,给予虚假的答复;

拟备或备存任何虚假的帐簿或记录;

以任何欺骗等手法逃税。

注意:税局出具新规定,将以上行为批准以罚款代替起诉。如出现(4)(5)中的情况,您有可能被评定补加税代替起诉。补加税的最高款额为少征税款的3倍。

如何评定补加税?

评定补加税主要适用于不涉及蓄意意图逃税的违例事项,以及不当的转让定价和利润归属个案,一般来说可以分为这三类:

(1)利得税个案;

(2)薪俸税及物业税个案;

(3)个人入息课税个案。

注意:对于这三类个案,税局会进行实地审核/调查或转让定价审查,这会增加被判罚补加税的机会,并会对评定罚款额有重大影响!

百利来为您整理了四个案例解析,希望能为您提供参考。

个案1:实地审查及调查

1、在实地审核及调查个案中(包括经实地审核或调查的利得税、薪俸税、物业税及个人入息课税个案),经常出现的情况包括:

(1)漏报或少报入息或利润;

(2)就申索扣除或额方面作出不正确的陈述;

(3)没有就应课税事项通知税局。

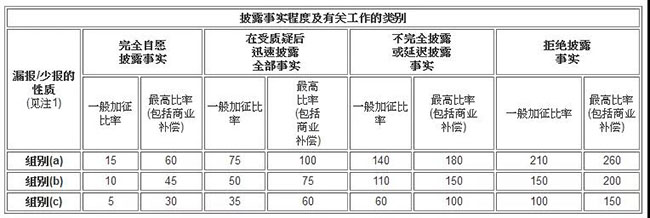

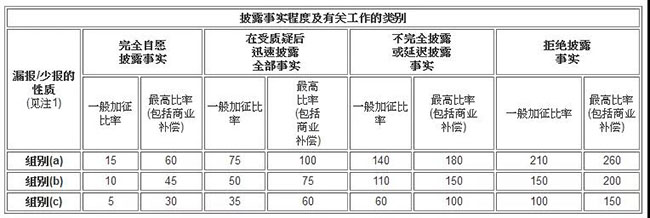

2、违反相关规定,税局会向纳税人加征的罚款额。以下为加征罚款比率表:

这基本上是按他漏报或少报入息或利润的性质、其合作或披露事实的程度、以及违规行为历时多久等作为计算基础。

【注1】

组别(a):个案中的纳税人蓄意漠视法例,采取故意隐瞒的手段,包括长期拟备虚假帐簿﹑虚报薪金开支﹑虚构记项或屡次多重漏报等。

组别(b):个案中的纳税人由于鲁莽而漏报收入,犯事的严重程度较低,包括挪用营业入息﹑出售废料所得款额不入帐﹑或疏忽遗漏等。

组别(c):个案中的纳税人没有作出合理的谨慎措施,以致漏报入息,例如租约顶手费﹑一次过收取的佣金等。

【注2】

加征罚款比率是按少征税款计算的百分比。

【注3】

对于在2003年11月30日以后方完成的个案,其商业补偿比率在2003年11月30日及之前的期间是按年率7厘每月复合计算,而在2003年11月30日之后的期间则是按最优惠贷款利率每月复合计算。

百利来提醒您:一定是注重合理报税,在履行其税务责任时应采取谨慎态度,不可鲁莽!

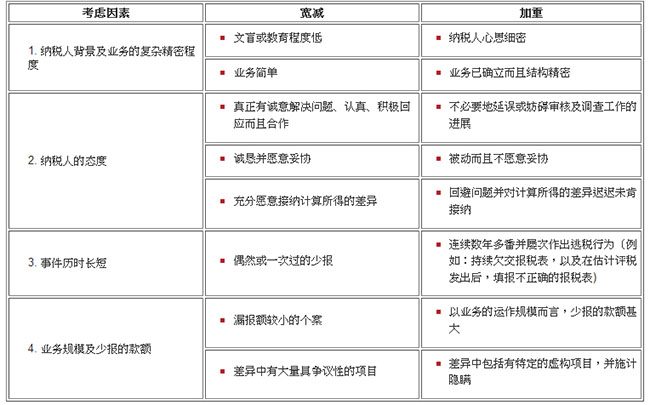

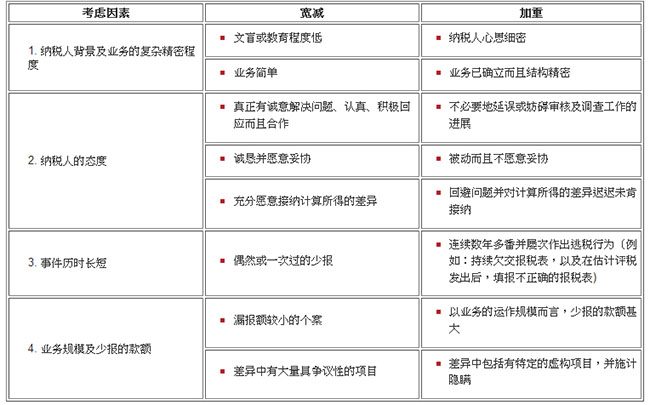

3、根据税局规定,加征罚款比率表仅作为一般指引,具体会根据每宗个案的情况而进行上下调整。在决定最终罚款额时会考虑以下加重及宽减因素:

百利来提醒您:就大部分个案来说,罚款会视乎个案本身的情况上调或下调最多25%。税务局也会因应个案是否有值得考虑的特殊情况而决定再作进一步的调整。

4、实地审核或调查个案通常会被列入"在受质疑后迅速披露全部事实"组别(a)及"不完全披露或延迟披露全部事实"组别(b)的类别。

如果涉及到以下的情况,税局在考虑各种加重或宽减因素后,判处的罚款应约为少征税款的100%(罚款翻倍):

(1)纳税人完全未有履行《税务条例》规定的责任,但个案没有涉及任何刑事意图;

(2)局长需要进行调查或编制资产递增表,否则难以作出评税;

(3)个案中的纳税人已持续多年未有履行《税务条例》所规定的责任。

5、由于相关规定没有区分少报入息及迟交报税表等违例事项,因此两者都可被判罚相等于少征税款三倍的款额。第(4)所述的准则同样适用于迟交报税表的个案,但因大多数迟交报税表的个案不涉及这些因素,所以一般罚款会较轻。(详见下文案例)。

6、若实地审核或调查结果发现个案只涉及迟交报税表但不涉及漏报或少报入息/利润,税局会按照相关罚款政策,但是如纳税人为了等待实地审核或调查的结果,而故意延迟呈交报税表,将产生更高比率的罚款!

7、若实地审核/调查发现纳税人再次或多次违反税例,纳税人将会受到更严厉的处罚。

个案2:利得税

1、如果在没有涉及实地审核或调查的情况下,纳税人没有依时把应课税事项通知局长或没有依时呈交报税表,税局会根据以下加征罚款比率级别评定罚款额:

(1)第一次违例

少征税款的10%。

假如发出了两次或以上估计评税后才提交报税表,则为少征收税款的20%。

(2)5年内第二次违例

少征税款的20%。

假如发出了两次或以上估计评税后才提交报税表,则为少征收税款的30%。

(3)5年内第三次违例或其后再犯

少征税款的35%。

假如发出了两次或以上估计评税后才提交报税表,则为少征收税款的50%。

2、因为每宗个案的情况有所不同,税局会根据延迟呈交税表时间的长短、所涉及的税款、违反有关事项的原因、纳税人的态度以及纳税人所采取的补救措施,而对上述百分比进行上下调整。

3、在计算5年内违例的次数时,"违例"是指犯事人曾接警告信、以罚款代替检控、被法庭罚款或收到相关罚款评税。

4、如涉及漏报或少报利润,则个案1种的第(4)部分的罚款政策同样适用。但个案本身并没有接受实地审核或调查这一事实将会被视为一宽减因素,以作考虑。

个案3:薪俸税及物业税

1、如果在没有涉及实地审核或调查的情况下,纳税人没有依时把应课薪俸税或物业税事项通知本局或没有依时呈交报税表,税局会根据相关条例对这类违例判处以罚款代替起诉。

由于这类个案数目庞大,每宗的税款又较少,因此除特殊个案外,税局不会根据规定采取惩罚行动。

然而,纳税人如屡犯同一性质的违例事项,又或某宗个案的犯错程度严重,税局可根据规定采取检控行动。

2、如漏报或少报入息是出于无心之失,或在申请额或扣除项目时作出不确陈述,税局会参照下列加征罚款比率级别评定罚款额:

(1)第一次违例

少征税款的10%。

(2)5年内第二次违例

少征税款的20%。

(3)5年内第三次违例或其后再犯

少征税款的35%。

对于一些公然违例的个案,例如申请已去世父母的供养父母额,一般会征收较高的百分比(目前为100%)。

3、因为每宗个案的情况有所不同,税局会根据违反有关事项历时长短、所涉及的税款、违反有关事项的原因、纳税人的态度以及纳税人所采取的补救措施等,对上述百分比进行上下调整。

4、计算5年内违例的次数时,"违例"是指犯事人曾接警告信、以罚款代替检控、被法庭罚款或收到罚款评税。

个案4: 个人入息课税

如果在没有涉及实地审核或调查的情况下,在申请个人入息课税的额或扣除项目时作出不确陈述,税局会参考相关加征罚款比率级别。

假使纳税人选择个人入息课税评税,个案1-3部分所述的罚款政策同样适用于有关个案。但此类个案所涉及的少征税款数额将会根据个人入息课税的评税方法计算。

如何应对?

1、合规报税不可少!

香港公司在申报做账前要对资料做好充足的准备,如何进行做账审计,以什么方式进行报税,仍需根据企业的实际情况而定。对此,您可咨询我司专业顾问,我们竭诚为您服务!

另外,香港公司一定要按时提交准确的报表(包括财务帐户资料报表和国别申报表)、备存记录、保证财务帐户资料设立、维持及应用尽职审查,这样有利于公司的运营发展!

2、重要控制人登记备案(SCR)要及时!

在香港成立的公司须备存重要控制人登记册(Significant Controllers Register),即在香港成立为法团的公司须取得和保存实益拥有权的最新数据,识别及确定对其有重大控制权的人及备存“重要控制人登记册”。

备存“重要控制人登记册”是所有香港公司的责任,一定要认真备存好SCR资料!积极配合政府的监管活动,才能有效确保自身公司安全有序的运营。

3、积极配合提交调查资料!

在香港公司的运营中,银行展开尽职调查,是为了监管账户,以达到配合监管部门打击洗黑钱等违法犯罪活动的目的。积极配合银行的调查工作,提交规范、正式的业务文件,并不需要太担心账户会被无故冻结。

这样香港公司可以正常运作,公司账户也可以正常使用。

......

因篇幅有限,更多内容请咨询我司专业顾问!

逾期报税、备存记录等将产生罚款

根据税局发布的罚款最新规定,百利来分为两大板块为您解析相关内容及重要事项。本篇中,我们主要就《税务条例》第14部的报税表事宜、提交通知及备存记录的责任、提供资料等方面订有罚则进行介绍,其中包括:

(1)作为雇主,在无合理辩解的情况下不遵照相关规定,可被判处罚款10,000元;

(2)任何人无合理辩解而不遵照规定备存业务记录,可被判处罚款100,000元;

(3)任何人无合理辩解而不遵照规定备存租金记录,可被判处罚款10,000元;

注意:对于上述(1)(2)(3)出现的情形,法庭可命令被定罪的人在指明的时间内将未有遵办的事项办妥。

(4)在无合理辩解情况下出现以下行为,可被判处罚款10,000元,并可被加征相等于少征税款3倍的罚款。

填报不正确的报税表;

在申索任何扣除或额方面,作出不正确的陈述;

在影响其本人(或任何其他人)的缴税法律责任的事情或事物方面,提供不正确的资料;

在申索扣除根据自愿医保计划保单或合资格延期年金保单缴付的保费后获退还有关保费,但没有通知本局;

未有按时提交报税表;(注意:法庭可命令被定罪的人在指明的时间内提交报税表。)

没有把应课税事项通知本局。

(5)蓄意意图逃税或协助他人逃税的行为可被判处罚款50,000元,并可被加征相等于少征税款3倍的罚款,以及监禁3年,包括:

在报税表中漏报任何原应申报的款项;

在报税表中作出任何虚假的陈述或记项;

在申索任何扣除或额方面,作出任何虚假的陈述;

在根据《税务条例》提交的任何陈述或报税表上签署,而该陈述或报税表并不属实;

对根据《税务条例》的规定而提出的问题或索取资料的请求,给予虚假的答复;

拟备或备存任何虚假的帐簿或记录;

以任何欺骗等手法逃税。

注意:税局出具新规定,将以上行为批准以罚款代替起诉。如出现(4)(5)中的情况,您有可能被评定补加税代替起诉。补加税的最高款额为少征税款的3倍。

如何评定补加税?

评定补加税主要适用于不涉及蓄意意图逃税的违例事项,以及不当的转让定价和利润归属个案,一般来说可以分为这三类:

(1)利得税个案;

(2)薪俸税及物业税个案;

(3)个人入息课税个案。

注意:对于这三类个案,税局会进行实地审核/调查或转让定价审查,这会增加被判罚补加税的机会,并会对评定罚款额有重大影响!

百利来为您整理了四个案例解析,希望能为您提供参考。

个案1:实地审查及调查

1、在实地审核及调查个案中(包括经实地审核或调查的利得税、薪俸税、物业税及个人入息课税个案),经常出现的情况包括:

(1)漏报或少报入息或利润;

(2)就申索扣除或额方面作出不正确的陈述;

(3)没有就应课税事项通知税局。

2、违反相关规定,税局会向纳税人加征的罚款额。以下为加征罚款比率表:

这基本上是按他漏报或少报入息或利润的性质、其合作或披露事实的程度、以及违规行为历时多久等作为计算基础。

【注1】

组别(a):个案中的纳税人蓄意漠视法例,采取故意隐瞒的手段,包括长期拟备虚假帐簿﹑虚报薪金开支﹑虚构记项或屡次多重漏报等。

组别(b):个案中的纳税人由于鲁莽而漏报收入,犯事的严重程度较低,包括挪用营业入息﹑出售废料所得款额不入帐﹑或疏忽遗漏等。

组别(c):个案中的纳税人没有作出合理的谨慎措施,以致漏报入息,例如租约顶手费﹑一次过收取的佣金等。

【注2】

加征罚款比率是按少征税款计算的百分比。

【注3】

对于在2003年11月30日以后方完成的个案,其商业补偿比率在2003年11月30日及之前的期间是按年率7厘每月复合计算,而在2003年11月30日之后的期间则是按最优惠贷款利率每月复合计算。

百利来提醒您:一定是注重合理报税,在履行其税务责任时应采取谨慎态度,不可鲁莽!

3、根据税局规定,加征罚款比率表仅作为一般指引,具体会根据每宗个案的情况而进行上下调整。在决定最终罚款额时会考虑以下加重及宽减因素:

百利来提醒您:就大部分个案来说,罚款会视乎个案本身的情况上调或下调最多25%。税务局也会因应个案是否有值得考虑的特殊情况而决定再作进一步的调整。

4、实地审核或调查个案通常会被列入"在受质疑后迅速披露全部事实"组别(a)及"不完全披露或延迟披露全部事实"组别(b)的类别。

如果涉及到以下的情况,税局在考虑各种加重或宽减因素后,判处的罚款应约为少征税款的100%(罚款翻倍):

(1)纳税人完全未有履行《税务条例》规定的责任,但个案没有涉及任何刑事意图;

(2)局长需要进行调查或编制资产递增表,否则难以作出评税;

(3)个案中的纳税人已持续多年未有履行《税务条例》所规定的责任。

5、由于相关规定没有区分少报入息及迟交报税表等违例事项,因此两者都可被判罚相等于少征税款三倍的款额。第(4)所述的准则同样适用于迟交报税表的个案,但因大多数迟交报税表的个案不涉及这些因素,所以一般罚款会较轻。(详见下文案例)。

6、若实地审核或调查结果发现个案只涉及迟交报税表但不涉及漏报或少报入息/利润,税局会按照相关罚款政策,但是如纳税人为了等待实地审核或调查的结果,而故意延迟呈交报税表,将产生更高比率的罚款!

7、若实地审核/调查发现纳税人再次或多次违反税例,纳税人将会受到更严厉的处罚。

个案2:利得税

1、如果在没有涉及实地审核或调查的情况下,纳税人没有依时把应课税事项通知局长或没有依时呈交报税表,税局会根据以下加征罚款比率级别评定罚款额:

(1)第一次违例

少征税款的10%。

假如发出了两次或以上估计评税后才提交报税表,则为少征收税款的20%。

(2)5年内第二次违例

少征税款的20%。

假如发出了两次或以上估计评税后才提交报税表,则为少征收税款的30%。

(3)5年内第三次违例或其后再犯

少征税款的35%。

假如发出了两次或以上估计评税后才提交报税表,则为少征收税款的50%。

2、因为每宗个案的情况有所不同,税局会根据延迟呈交税表时间的长短、所涉及的税款、违反有关事项的原因、纳税人的态度以及纳税人所采取的补救措施,而对上述百分比进行上下调整。

3、在计算5年内违例的次数时,"违例"是指犯事人曾接警告信、以罚款代替检控、被法庭罚款或收到相关罚款评税。

4、如涉及漏报或少报利润,则个案1种的第(4)部分的罚款政策同样适用。但个案本身并没有接受实地审核或调查这一事实将会被视为一宽减因素,以作考虑。

个案3:薪俸税及物业税

1、如果在没有涉及实地审核或调查的情况下,纳税人没有依时把应课薪俸税或物业税事项通知本局或没有依时呈交报税表,税局会根据相关条例对这类违例判处以罚款代替起诉。

由于这类个案数目庞大,每宗的税款又较少,因此除特殊个案外,税局不会根据规定采取惩罚行动。

然而,纳税人如屡犯同一性质的违例事项,又或某宗个案的犯错程度严重,税局可根据规定采取检控行动。

2、如漏报或少报入息是出于无心之失,或在申请额或扣除项目时作出不确陈述,税局会参照下列加征罚款比率级别评定罚款额:

(1)第一次违例

少征税款的10%。

(2)5年内第二次违例

少征税款的20%。

(3)5年内第三次违例或其后再犯

少征税款的35%。

对于一些公然违例的个案,例如申请已去世父母的供养父母额,一般会征收较高的百分比(目前为100%)。

3、因为每宗个案的情况有所不同,税局会根据违反有关事项历时长短、所涉及的税款、违反有关事项的原因、纳税人的态度以及纳税人所采取的补救措施等,对上述百分比进行上下调整。

4、计算5年内违例的次数时,"违例"是指犯事人曾接警告信、以罚款代替检控、被法庭罚款或收到罚款评税。

个案4: 个人入息课税

如果在没有涉及实地审核或调查的情况下,在申请个人入息课税的额或扣除项目时作出不确陈述,税局会参考相关加征罚款比率级别。

假使纳税人选择个人入息课税评税,个案1-3部分所述的罚款政策同样适用于有关个案。但此类个案所涉及的少征税款数额将会根据个人入息课税的评税方法计算。

如何应对?

1、合规报税不可少!

香港公司在申报做账前要对资料做好充足的准备,如何进行做账审计,以什么方式进行报税,仍需根据企业的实际情况而定。对此,您可咨询我司专业顾问,我们竭诚为您服务!

另外,香港公司一定要按时提交准确的报表(包括财务帐户资料报表和国别申报表)、备存记录、保证财务帐户资料设立、维持及应用尽职审查,这样有利于公司的运营发展!

2、重要控制人登记备案(SCR)要及时!

在香港成立的公司须备存重要控制人登记册(Significant Controllers Register),即在香港成立为法团的公司须取得和保存实益拥有权的最新数据,识别及确定对其有重大控制权的人及备存“重要控制人登记册”。

备存“重要控制人登记册”是所有香港公司的责任,一定要认真备存好SCR资料!积极配合政府的监管活动,才能有效确保自身公司安全有序的运营。

3、积极配合提交调查资料!

在香港公司的运营中,银行展开尽职调查,是为了监管账户,以达到配合监管部门打击洗黑钱等违法犯罪活动的目的。积极配合银行的调查工作,提交规范、正式的业务文件,并不需要太担心账户会被无故冻结。

这样香港公司可以正常运作,公司账户也可以正常使用。

......

因篇幅有限,更多内容请咨询我司专业顾问!

最后更新时间:2019-09-06 阅读:126次