报税高峰期|香港2019/20年度报税表最新安排

4月是香港报税高峰期!正常登记的香港公司都必须记账报税,什么时候报?能否申请延期?香港税局最新消息

税务局已于近日发出安排与通函对2019/20年度报税事宜进行安排:

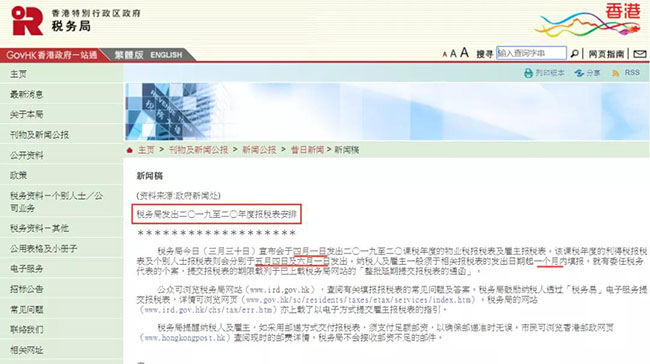

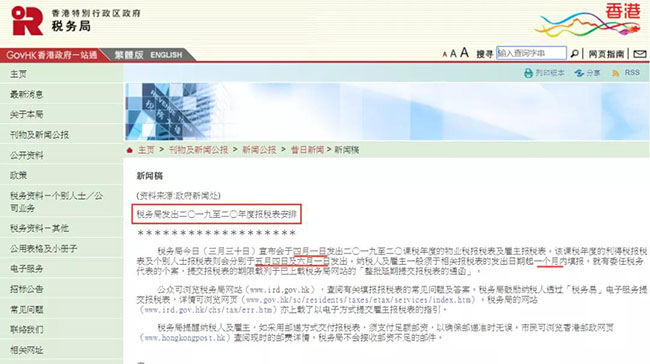

1、税务局发出2019/20年度报税表安排

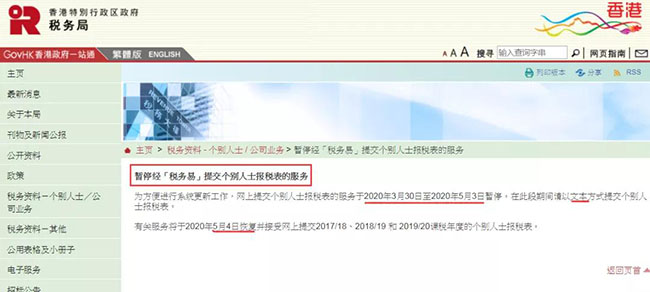

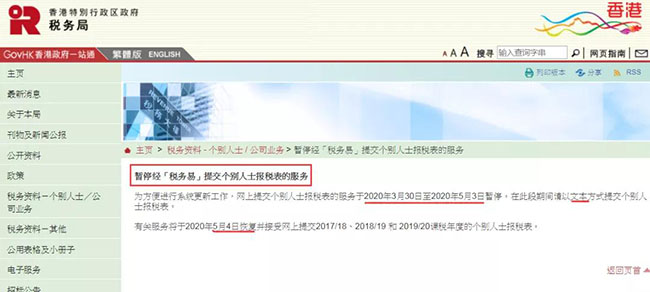

2、暂停经「税务易」提交个别人士报税表的服务

3、有关整批延期提交2019/20年度报税表的安排事宜(未来一年提交报税表的安排)。

整批延期提交2019/20年度利得税报税表计划,申请延期提交于本年度内发出的报税表:

2020-21年度提交报税表事宜的日程表:

利得税报税表

1、整批发出的报税表-「活跃」档案

(1)发出日期: 2020年5月4日

(2)延长提交期限:

如聘有税务代表,其交回2019/20年度利得税报税表的期限,将由报税表第一页上所注明的期限延展至下述日期:

百利来提醒您:虽然提交日期可延展,但希望大家在延展限期之前能尽量多提交报税表。

2、整批发出的报税表 ─ 「非活跃」而到期覆核的档案

(1)发出日期:2020年5月5日,上述延期安排,同样适用于此批纳税人。

3、定期发出的报税表

(1)在本年度内(不包括2020年5月4日和2020年5月5日)获发报税表的纳税人(包括其税务局档案号码字首为22、23、95或97的纳税人),如申请延期,税务代表必须按 附录 I 所述的组别分表提交申请延期客户的清单。延期申请须于发出报税表日期一个月内交到税务局。

(2)请注意,在本年度内收到其首份利得税报税表的纳税人(即税务局档案号码字首为23或97的纳税人),可以在报税表发出日期起3个月内提交报税表。无需为此延期提出申请。

4、进一步的延期

(1)使用电子报税的进一步延期

如果通过互联网填报其利得税报税表,税务局会批准较正常期限多两星期的延期申请。这类延期申请必须在提交报税表限期前的7个工作天或之前交到税务局。

(2)年度属亏损而结帐日期为「 M 」类个案的进一步延期

在2019/20课税年度有蒙受可扣除亏损而结帐日期为「M」类的个案,可获进一步延期至2021年2月1日。

延期申请须于2020年11月2日或之前提交税务局。在特殊情况下,个别申请可于2020年11月16日或之前提出。

延期申请的批准条件是在即将提交的利得税报税表内必须有可扣除的亏损。

请注意,如属结帐日期为「M」类的亏损个案,以使用电子报税为理由申请进一步延期,可批准的延期提交期限同为2021年2月1日。

(3)已申请进一步延期但未能符合有关条件

已申请进一步延期但未能符合有关条件,并且在随后提交的报税表内填报应评税利润,却无合理辩解,税务局对此将采取惩罚行动,已取得的进一步延期也会被视为无效。

5、未能在延期期限届满前提交报税表

对于任何未能在延期期限届满前提交报税表者,税务局将发出估计评税或进行处罚程序。

百利来提醒您:如没有合理辩解而未有填报或逾时提交报税表,税务局将会根据《税务条例》采取法律行动。如持续逾期提交报税表者,大多会受到惩罚。

6、有关清盘公司

注意!整批延期提交报税表的安排不适用于清盘公司。

公司如曾根据整批延期计划获批准延期提交报税表,在开始清盘时,该延期批准便会自动被取消。在此情况下,报税表必须于税务局发出取消延展批准通知日起一个月内提交。

7、向新登记业务发出报税表

新业务开业 ( 或成立为法团当日起计 ) 约18个月后会收到首份利得税报税表。税务局亦会因应个别情况,而提早发出暂缴利得税报税表,予以填报。

8、通知须课税的责任

应课税的人有责任于有关课税年度的评税基期完结后4个月内,通知税务局局长其本人须课税。逾期将有惩罚。

请注意,如纳税人曾收到通知,表示将不会每年向其发出利得税报税表,或是属新开业个案,则仍须于规定的时限内通知税务局局长。

9、个人入息课税

如合伙业务的个别合伙人想选择以个人入息课税方式计税,可在利得税报税表(BIR52)的第6.2项申明意愿。

关于独资经营业务,第二科助理局长会于2020 年6月1日或稍后的日期发出个别人士报税表(BIR60)。独资经营业务的东主或合伙业务的个别合伙人如想选择以个人入息课税方式计税,必须在个别人士报税表内提出申请。

10、法团的财务报表

(1)除下述公司外,所有法团必须在提交报税表时一并提交经核数的财务报表:

a.根据报税表的「附注及说明」被界定为小型法团的公司;

b.根据 《公司条例》属不活动的公司;

c.其注册地并无法例规定公司财务报表须进行核数及并没有拟备核数师报告的公司 。

(2)在处理外国公司香港分行的报税表时,如能提供不少于下列资料,则在没有提交经已核实的全球财务报表的情况下,税务局一般仍会接纳未经核数的分行财务报表:

a.该外国公司成立的地方;

b.该国家的法律有否规定该公司的全球财务报表须经核数;

c.是否经已核数;

d.简列备存于香港分行的财务及会计纪录 。

个别人士报税表

有关薪俸税及独资经营业务个案的报税表:

1、整批发出的报税表及延长提交期限

2019/20年度个别人士报税表将会于2020年6月1日整批发出。纳税人如有委托税务代表而没有涉及独资经营业务,提交报税表日期可延展至2020年8月3日;若有涉及独资经营业务(不论其结帐日期),提交日期均可延展至2020年11月2日。

2、超逾延展期限的延期申请

在一般情况下,税务局只会在极为例外的情况下,才会批准比上文所述更长的延期。纳税人如要求加长延展期限,则其税务代表必须为每宗个案提出独立的书面申请。

税务局不会接纳整批进一步延期的申请。假如同一雇主的多名雇员据以申请进一步延展期限的例外情况或原因相同,则可以列表形式提出有关申请。

3、未能在指定期限或延期期限届满前提交报税表

对于任何未能在指定期限或延期期限届满前提交报税表者,税务局将发出估计评税或进行处罚程序。

百利来提醒您:如没有合理辩解而未有填报或逾时提交报税表,税务局将会根据《税务条例》第80或82A条采取法律行动。

4、雇主填报的薪酬及退休金报税表

整批延期提交计划不适用于雇主填报的薪酬及退休金报税表。该等报税表必须于发出日期起计一个月内提交。

百利来温馨提醒

今年的报税表仍将于4月1日起开始发出,与往年不同,今年将分三个时段分别发送“物业税报税表及雇主报税表”、“利得税报税表”及“个别人士报税表”。(详见上文“2020-21年度提交报税表事宜的日程表”)

由于税表的填报时限是在报表发出日期的一个月内,加之香港会计师出具审计报告也需要时间,所以百利来再次提醒您,务必保障香港公司在税期内报税,勿逾期!

欢迎随时联系我们协助处理。

税务局已于近日发出安排与通函对2019/20年度报税事宜进行安排:

1、税务局发出2019/20年度报税表安排

2、暂停经「税务易」提交个别人士报税表的服务

3、有关整批延期提交2019/20年度报税表的安排事宜(未来一年提交报税表的安排)。

整批延期提交2019/20年度利得税报税表计划,申请延期提交于本年度内发出的报税表:

2020-21年度提交报税表事宜的日程表:

利得税报税表

1、整批发出的报税表-「活跃」档案

(1)发出日期: 2020年5月4日

(2)延长提交期限:

如聘有税务代表,其交回2019/20年度利得税报税表的期限,将由报税表第一页上所注明的期限延展至下述日期:

百利来提醒您:虽然提交日期可延展,但希望大家在延展限期之前能尽量多提交报税表。

2、整批发出的报税表 ─ 「非活跃」而到期覆核的档案

(1)发出日期:2020年5月5日,上述延期安排,同样适用于此批纳税人。

3、定期发出的报税表

(1)在本年度内(不包括2020年5月4日和2020年5月5日)获发报税表的纳税人(包括其税务局档案号码字首为22、23、95或97的纳税人),如申请延期,税务代表必须按 附录 I 所述的组别分表提交申请延期客户的清单。延期申请须于发出报税表日期一个月内交到税务局。

(2)请注意,在本年度内收到其首份利得税报税表的纳税人(即税务局档案号码字首为23或97的纳税人),可以在报税表发出日期起3个月内提交报税表。无需为此延期提出申请。

4、进一步的延期

(1)使用电子报税的进一步延期

如果通过互联网填报其利得税报税表,税务局会批准较正常期限多两星期的延期申请。这类延期申请必须在提交报税表限期前的7个工作天或之前交到税务局。

(2)年度属亏损而结帐日期为「 M 」类个案的进一步延期

在2019/20课税年度有蒙受可扣除亏损而结帐日期为「M」类的个案,可获进一步延期至2021年2月1日。

延期申请须于2020年11月2日或之前提交税务局。在特殊情况下,个别申请可于2020年11月16日或之前提出。

延期申请的批准条件是在即将提交的利得税报税表内必须有可扣除的亏损。

请注意,如属结帐日期为「M」类的亏损个案,以使用电子报税为理由申请进一步延期,可批准的延期提交期限同为2021年2月1日。

(3)已申请进一步延期但未能符合有关条件

已申请进一步延期但未能符合有关条件,并且在随后提交的报税表内填报应评税利润,却无合理辩解,税务局对此将采取惩罚行动,已取得的进一步延期也会被视为无效。

5、未能在延期期限届满前提交报税表

对于任何未能在延期期限届满前提交报税表者,税务局将发出估计评税或进行处罚程序。

百利来提醒您:如没有合理辩解而未有填报或逾时提交报税表,税务局将会根据《税务条例》采取法律行动。如持续逾期提交报税表者,大多会受到惩罚。

6、有关清盘公司

注意!整批延期提交报税表的安排不适用于清盘公司。

公司如曾根据整批延期计划获批准延期提交报税表,在开始清盘时,该延期批准便会自动被取消。在此情况下,报税表必须于税务局发出取消延展批准通知日起一个月内提交。

7、向新登记业务发出报税表

新业务开业 ( 或成立为法团当日起计 ) 约18个月后会收到首份利得税报税表。税务局亦会因应个别情况,而提早发出暂缴利得税报税表,予以填报。

8、通知须课税的责任

应课税的人有责任于有关课税年度的评税基期完结后4个月内,通知税务局局长其本人须课税。逾期将有惩罚。

请注意,如纳税人曾收到通知,表示将不会每年向其发出利得税报税表,或是属新开业个案,则仍须于规定的时限内通知税务局局长。

9、个人入息课税

如合伙业务的个别合伙人想选择以个人入息课税方式计税,可在利得税报税表(BIR52)的第6.2项申明意愿。

关于独资经营业务,第二科助理局长会于2020 年6月1日或稍后的日期发出个别人士报税表(BIR60)。独资经营业务的东主或合伙业务的个别合伙人如想选择以个人入息课税方式计税,必须在个别人士报税表内提出申请。

10、法团的财务报表

(1)除下述公司外,所有法团必须在提交报税表时一并提交经核数的财务报表:

a.根据报税表的「附注及说明」被界定为小型法团的公司;

b.根据 《公司条例》属不活动的公司;

c.其注册地并无法例规定公司财务报表须进行核数及并没有拟备核数师报告的公司 。

(2)在处理外国公司香港分行的报税表时,如能提供不少于下列资料,则在没有提交经已核实的全球财务报表的情况下,税务局一般仍会接纳未经核数的分行财务报表:

a.该外国公司成立的地方;

b.该国家的法律有否规定该公司的全球财务报表须经核数;

c.是否经已核数;

d.简列备存于香港分行的财务及会计纪录 。

个别人士报税表

有关薪俸税及独资经营业务个案的报税表:

1、整批发出的报税表及延长提交期限

2019/20年度个别人士报税表将会于2020年6月1日整批发出。纳税人如有委托税务代表而没有涉及独资经营业务,提交报税表日期可延展至2020年8月3日;若有涉及独资经营业务(不论其结帐日期),提交日期均可延展至2020年11月2日。

2、超逾延展期限的延期申请

在一般情况下,税务局只会在极为例外的情况下,才会批准比上文所述更长的延期。纳税人如要求加长延展期限,则其税务代表必须为每宗个案提出独立的书面申请。

税务局不会接纳整批进一步延期的申请。假如同一雇主的多名雇员据以申请进一步延展期限的例外情况或原因相同,则可以列表形式提出有关申请。

3、未能在指定期限或延期期限届满前提交报税表

对于任何未能在指定期限或延期期限届满前提交报税表者,税务局将发出估计评税或进行处罚程序。

百利来提醒您:如没有合理辩解而未有填报或逾时提交报税表,税务局将会根据《税务条例》第80或82A条采取法律行动。

4、雇主填报的薪酬及退休金报税表

整批延期提交计划不适用于雇主填报的薪酬及退休金报税表。该等报税表必须于发出日期起计一个月内提交。

百利来温馨提醒

今年的报税表仍将于4月1日起开始发出,与往年不同,今年将分三个时段分别发送“物业税报税表及雇主报税表”、“利得税报税表”及“个别人士报税表”。(详见上文“2020-21年度提交报税表事宜的日程表”)

由于税表的填报时限是在报表发出日期的一个月内,加之香港会计师出具审计报告也需要时间,所以百利来再次提醒您,务必保障香港公司在税期内报税,勿逾期!

欢迎随时联系我们协助处理。

最后更新时间:2020-04-01 阅读:121次