个人资金出境的合法及非法路径详解下

按:近来,随着中美贸易战的升级,外汇管制等问题又再一次被提上了台面,引发重点关注。我国《个人外汇管理办法实施细则》第二条第一款规定:“对个人结汇和境内个人购汇实行年度总额管理。年度总额管理分别为每人每年等值5万美元。国家外汇管理局可根据国际收支状况,对年度总额进行调整。”相比于海外购房等大额资金的需求,5 万美元完全不能满足该要求,那么,有哪些途径可以把资金拿到国外呢?

本篇整理了个人资金出境的非法路径及其法律风险。

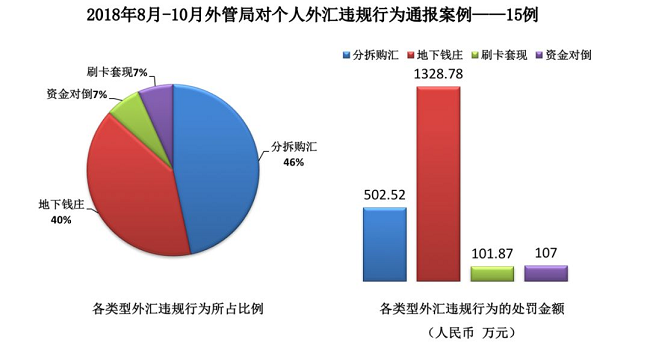

根据外管局2018年8月-10月的外汇违规通报案例,就资金出境有安排的个人而言,外汇违规行为主要有:分拆购汇、资金对倒、通过“地下钱庄”非法买卖外汇、刷卡套现买卖外汇等,以上个人外汇违规行为严重的会引起刑事处罚。

下图为外管局对个人外汇违规行为的处罚情况:

蚂蚁搬家式资金出境及其后果

我国《个人外汇管理办法实施细则》第二条第一款规定:“对个人结汇和境内个人购汇实行年度总额管理。年度总额管理分别为每人每年等值5万美元。国家外汇管理局可根据国际收支状况,对年度总额进行调整。”该细则中规定了个人结汇或购汇的上限为5万美元,因此,许多需要资金出境的机构或个人便选择了蚂蚁搬家式的手段来让自己的资金出境,使用分拆的方式进行资金跨境流动。

案例:陕西籍乌某在2020年1月至8月,就利用了18名境内个人的个人年度购汇额度,将其个人资金分拆购汇后汇往境外账户,转移的资金合计70万美元。根据《个人外汇管理办法》第七条的规定:“银行和个人在办理个人外汇业务时,应当遵守本办法的相关规定,不得以分拆等方式逃避限额监管,也不得使用虚假商业单据或者凭证逃避真实性管理。”孙某的行为无疑是违反了这一规定,构成逃汇行为。

根据《外汇管理条例》第三十九规定:“有违反规定将境内外汇转移境外,或者以欺骗手段将境内资本转移境外等逃汇行为的,由外汇管理机关责令限期调回外汇,处逃汇金额30%以下的罚款;情节严重的,处逃汇金额30%以上等值以下的罚款;构成犯罪的,依法追究刑事责任。”最终,乌某被处以罚款24.6万元人民币,同时还被实施“关注名单”管理。

另外,根据汇发【2009】56号以及【[2015】149号规定,若5个以上不同个人同日、隔日或连续多日分别购汇后,将外汇汇给境外同一个人或机构;或者同一个人的5个以上直系亲属分别在年度总额内购汇后,将所购外汇划转至该个人外汇储蓄账户;其他通过多人次、多频次规避限额管理的个人分拆结售汇行为,均有可能构成以分拆等方式规避个人结汇和境内个人购汇年度总额管理的情形。若个人在办理外汇业务时,以分拆等方式避额度及真实性管理,国家外汇管理局及其分支局对规避额度及真实性管理的个人还将实施“关注名单”管理。

后果:被实施“关注名单”管理的人,在关注期内办理个人结售汇业务,都会被要求提供更多的证明材料(如本人有效身份证件以及交易额的相关证明等材料)银行才有可能办理。所以,如果违反规定以分拆方式用蚂蚁搬家的手段使资金非法出境,不仅会被列入“关注名单”,还将面临罚款甚至坐牢的风险。

通过地下钱庄买卖外汇资金出境及其后果

通过地下钱庄买卖外汇,是目前常见的资金出境手段之一。其中最常见的就是对敲模式,就是以在境内和境外银行分别开设不同的账户的方式进行非法兑换外币和人民币。当有客户找地下钱庄兑换外币时,只需要按约定将人民币汇入地下钱庄指定的境内账户,地下钱庄就通知境外同伙将外币汇入客户的境外账户中。反之亦然。

案例:2018年4月至2020年6月,范某通过地下钱庄非法买卖外汇86笔,金额合计580.5万美元。

根据《个人外汇管理办法》第三十条的规定:“境内个人从事外汇买卖等交易,应当通过依法取得相应业务资格的境内金融机构办理。”范某通过地下钱庄买卖港币的行为无疑违反了这条规定。

根据《外汇管理条例》第四十五条规定:“私自买卖外汇、变相买卖外汇、倒买倒卖外汇或者非法介绍买卖外汇数额较大的,由外汇管理机关给予警告,没收违法所得,处违法金额30%以下的罚款;情节严重的,处违法金额30%以上等值以下的罚款;构成犯罪的,依法追究刑事责任。”最终,范某被处以罚款365.7万元人民币,同时还被实施“关注名单”管理。

另外,根据我国《刑法》以及《最高人民法院关于骗购外汇、非法买卖外汇刑事案件具体应用法律若干问题的解释》的规定,通过地下钱庄非法买卖外汇还有可能构成非法经营罪。

后果:通过地下钱庄的手段来让资金出境,轻则会受到警告,严重一点会被没收违法所得、罚款,更重的就可能构成非法经营罪了。

利用内保外贷手段让资金出境及其后果

如前所述,内保外贷是一种资金合法出境方法。但是,国家外汇管理局关于外汇违规案例的通报显示,内保外贷方式也是常见的资金非法出境方式之一。这种方式与前两种违法方式相比,前两种方式一般是法律明确规定不可为之的,而内保外贷本身是法律是允许的,但实践中,许多机构变相开展内保外贷业务,以达到骗取外汇、向境外转移资产的目的,则是一种以合法手段掩盖非法目的的违法行为,目前,这种行为也被严格监管、审查。

对于内保外贷的资金用途,根据《跨境担保外汇管理规定》第十一条规定:“ 内保外贷项下资金用途应当符合以下规定:(一)内保外贷项下资金仅用于债务人正常经营范围内的相关支出,不得用于支持债务人从事正常业务范围以外的相关交易,不得虚构贸易背景进行套利,或进行其他形式的投机性交易。(二)未经外汇局批准,债务人不得通过向境内进行借贷、股权投资或证券投资等方式将担保项下资金直接或间接调回境内使用。”

该规定的第十二条还规定“ 担保人办理内保外贷业务时,应对债务人主体资格、担保项下资金用途、预计的还款资金来源、担保履约的可能性及相关交易背景进行审核,对是否符合境内外相关法律法规进行尽职调查,并以适当方式监督债务人按照其申明的用途使用担保项下资金。”

此外,第二十八条还规定:“ 担保人、债务人、债权人向境内银行申请办理与跨境担保相关的购付汇或收结汇业务时,境内银行应当对跨境担保交易的背景进行尽职审查,以确定该担保合同符合中国法律法规和本规定。”

实践中,蓄意进行内保外贷履约以骗取外汇、向境外转移资产的行为却比比皆是。在内保外贷这种模式中,不仅非法骗取外汇的机构会受到处罚,境内分行有时候也可能会因为审核、监管不严而面临处罚风险。

案例:国家外汇管理局关于外汇违规案例中通报招商银行泉州分行违规办理内保外贷案,2013年10月至2015年10月期间,招商银行泉州分行在办理内保外贷签约及履约购付汇时,未按规定对贷款资金用途、预计还款来源、担保履约可能性及相关交易背景进行尽职审核和调查。该行上述行为违反《跨境担保外汇管理规定》第十二条及第二十八条。根据《外汇管理条例》第四十七条,责令限期改正,没收违法所得213.19万元人民币,并处罚款580万元人民币。

2015年4月至2016年5月期间,兴业银行台州分行在办理内保外贷签约及履约付汇业务时,未尽审核责任,未按规定对贷款资金用途、预计还款资金来源、担保履约可能性及相关交易背景进行审核和调查。触犯了上述的相关规定,最终被责令改正,处以罚没款95.31万元人民币。相关的境内担保人也因触犯前述的《外汇管理条例》第三十九条的规定,被依法追究相关责任。

后果:内保外贷虽是法律允许的跨境担保方式,但如果因为银行审核不严、机构投机取巧骗取外汇等原因,通过内保外贷手段来让资金非法出境,一经查实,也会面临被处罚,甚至被追究刑事责任的风险。

虚构贸易背景让资金出境及其后果

这也是很常见的一种资金出境方式,通常表现为企业与境外公司签订虚假的买卖交易合同,虚构贸易背景,利用虚假或无效的提单来逃避外汇管理机构的监管,将境内资金以支付货款的方式出境。这种行为违反了《外汇管理条例》第十二条规定的:“经常项目外汇收支应当具有真实、合法的交易基础。”

案例:2017年3月,宁波某进出口有限公司以虚假单证办理转口贸易付汇,金额合计711.6万美元。最终,被处以罚款283万元人民币,相关责任人以逃汇罪追究刑事责任。

从上面的分析可以看到,资金违法出境行为将面临被追究法律责任的后果,轻则警告、罚款,重则被追究刑事责任。应当避免蚂蚁搬家、对敲、刷卡套现、非法买卖外汇等方式,否则可能会被列入“关注名单”,两年内不能通过电子银行办理结售汇业务,或面临外管局高昂的罚款,严重的甚至会被追究刑事责任。所以,资金一时的无法出境可能对公司或个人的日常经营、生活会造成一定的影响,但在法律法规面前,合法合规才是底线,只有这样才能最保险、最安全。

百利来提供开曼公司,BVI公司,塞舌尔公司、美国、英国等海外公司注册服务,百利来提供海外上市架构搭建,红筹架构搭建,ODI备案、37号文备案、香港上市辅导、香港信托及基金设立和后期管理咨询等服务等服务。

最后更新时间:2023-11-22 阅读:116次

上一篇:哪些产品不能申请外观设计专利?

下一篇:2023阿根廷商标申请指南